2021年一季度于上周落下帷幕,今天我们快速回顾影响黄金在该期间内走势的核心因素的表现。

2021年一季度,金价受债券市场利率上涨(此处引用美国10年期债券殖利率作为主要驱动力之一)的打压而收低,为2018年三季度以来首次。尽管全球主要央行一再重申保持政策利率在底部附近的意图,部分投资者还是在市场利率上升的背景下撤出。再加上黄金ETF每天都有赎回证据,令市场布满阴霾。在海湾与亚洲的现货黄金市场,需求终于回暖。如果我们知道去年黄金国际间交易量是现货黄金真实需求量的137倍(如果针衍生品和ETF也囊括在内,这个数字是227倍),那么如果没有金融业的助力,单靠实物需求本身是难以推高金价的,因为后者通常更多地影响本地相对伦敦场外市场的溢价。

但实物需求确实可以帮助缓冲跌势,并在一段时期内影响图表的技术结构,同时吸引专业交易者的注意。可以说我们现在正处于这样的阶段。

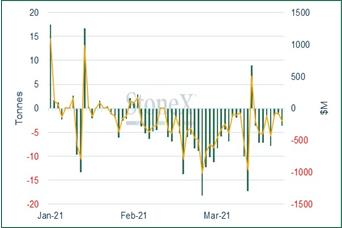

ETF的交投活动具有启示意义。这些交易产品内部的变动速率一定程度上可以说一直在放慢,但现在判定其正接近尾声很可能为时过早;一季度总计减少215吨(为保持前后一致性,我们的数据全部来源于Bloomberg),降幅6.5%,日均减少3.5吨。具体到每个月我们发现,1月增加0.3吨,2月减少3.8吨,3月减少6.2吨(3月第一周的赎回量最为庞大)。按美元计,一季度每日净赎回总额达到120亿美元。

这其中殖利率的上升明显发挥了作用,但从统计数字评估,我们发现这更多的是情绪问题而不是算法问题(鉴于我们面对的是硬资产投资而非金融交易产品,这样的结论合理);10年期殖利率与ETF的逐日波动两者之间的关联系数只有0.05。

与此同时,白银2月初的飚升再度证明该金属的波动性可以达到怎样的水平。当时,因为少数散户声称白银被严重做空并找机会逼空,推动银价急升。白银一向有这种波动行为,两个月前也许痛苦的经历使其目前看起来不怎么受欢迎也在情理之中。2月初以来,在多头平仓与空头新增(请看第12页)的双重挤压下,COMEX净多头减半,现处于2020年5月以来最低点。

2021年一季度黄金ETF每日资金流动

2021年一季度10年期美债殖利率ETF每日资金流动

贵金属价格走势

黄金:落在10天和20天均线支撑位,两者分别报在1722和1777,但上看50天均线阻力位1765。斐波纳契回档位1719也是支撑位所在。

白银:上周在23.78回档位23.78企稳,清除10天均线,使其转化为支撑位,目前落在24.82。阻力在20天均线25.27。中性区域。

铂金:技术面依然中性,但略低于现货价格的10天均线和20天均线构成一定的支撑,分别落在1189和1195。

钯金:在两周前突破区间后继续盘整,在10天均线2367处寻获支撑,直到2525都构成支撑;阻力在2685。

贵金属

本周迄今,在美元走弱(鉴于上周五发布的非农就业报强劲,美元下跌有点出乎意料,见下文)的支持下,黄金与白银双双相对强劲。亚洲现货需求继续以合理的速度增加并且提振金价。铂金与钯金今天相背而行,其中后者似乎上涨有力而前者在下跌。

基础金属

随着欧洲开盘并吸收了上周末从美国出逃的资金,今天早上一片“涨声”。铜价也在观察智利供应带来的潜在风险。智利政府宣布,出于对新冠病毒的担忧,将关闭边境。虽然能源与矿业都表示,矿业的运输计划将不会受影响,市场却不得不思量可能的风险。

能源

布伦特原油正在收复昨天的失地,当时在对欧洲新冠病例数可能增加的关切中(具体来说印度的病例数再度增加),多头了结出场。今天形势逆转,原因是中国PMI数据表现良好,服务业与综合读数分别报在54.3和53.1。

美国

上周五就业数据在北美与欧洲双双因为复活节而休市的背景下发布,市场影响因此相对微弱。不过,这背后市场一直期待一个强劲的报告也是原因之一。美国3月新增就业91.6万人,而失业率自6.2%下跌至6.0%。但美国劳工部也确实报告,非农就业总人数相比疫情爆发前的2020年2月创下的峰值减少840万人。劳动力市场内部的分化仍是个值得关注的问题,非裔美国人的失业率为9.6%、西班牙裔失业率为7.9%,而白人的失业率为5.4%。劳工部长表示,美国经济“依然深陷黑洞中,低收群体与那些在疫情前遭受结构性不公正的人群承受的负面冲击明显不成比例。拜登总统本周提议的《美国就业计划》大胆提出了一条通往持续充满活力、具有竞争力又包容的经济的必要道路”。

经济增长具有广泛性,引领成长的是酒店、教育与建筑业。与此同时,就业参与率从61.4%(去年同期为62.6%)上升至61.5。这点鼓舞人心。

欧盟

欧元区的信心在回暖,今天早上发布的Sentix投资者信心指数报在13.1,为2018年8月以来最高点;前值为5.0。该报告面向机构与私人投资者和分析师进行调查,得出的读数衡量正面与负面回应之差。现况读数为-6.5(前值为-19.3),未来半年的预期指数为34.8(前值32.5)。

中国

中国人民银行明显已要求国内银行控制贷款在今年余下时间里的增长,以对抗泡沫风险。

数字货币

中国将由中国人民银行发行数字货币,而且从计划看,明显将运用于国际间,这点不同于比特币的用户匿名性。按负责计划制定的人行官员的话说,“为了保护我们的货币主权性与法币地位,我们必须未雨绸缪”。

欢迎在,一站式参与交易全球场外金融市场,涵盖外汇、贵金属、大宗商品、股指、美港股等。