说到外汇市场,交易员往往更为关注风险偏好和全球经济趋势,而不是各货币背后的具体国家情况。例如,在美国经济数据不及预期的背景下,由于交易员担忧美国增长放缓最终将影响全球其他地区,从而为一个美元构筑了一个因其避险地位需求上升的“避险”环境,欧元/美元往往会走跌(显示欧元相对疲弱,美元相对强劲)。

作为全球公认两种最重要避险货币的组合,美元/日元通常会避开这种令人困惑趋势偏好动态,更为纯粹地衡量各货币的相对吸引力。换句话说,研究美元/日元走势可以让我们了解交易员是如何分别孤立看待美元和日元的。

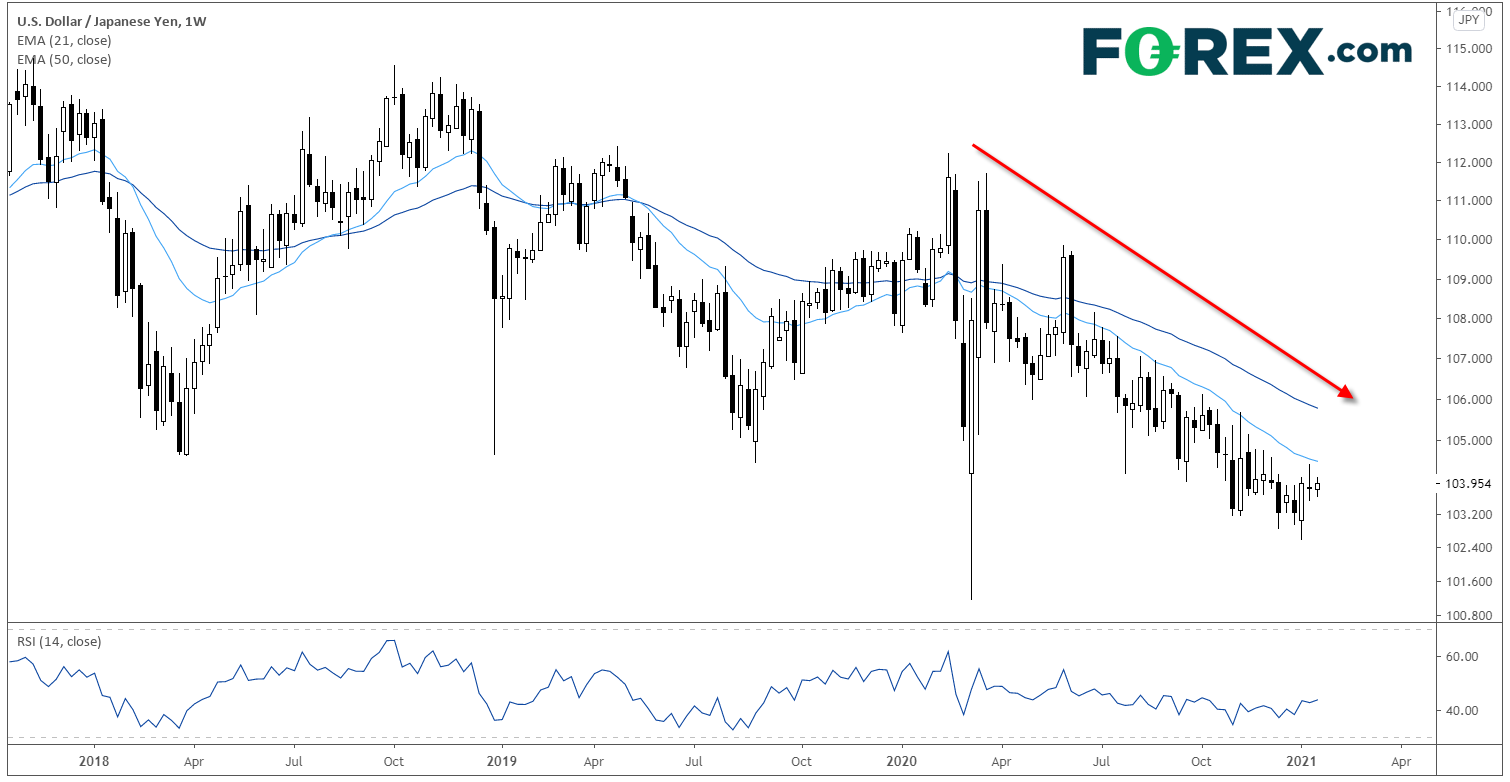

将注意力转到货币对周线图上,很明显,尽管交易员仍看跌美元/日元,但其走势较其他货币对要温和得多。这告诉我们,美元在过去一年中的疲弱走势首先(也是主要)归因于风险偏好升温,而对美国经济的担忧所起到的作用相对较小。尽管如此,鉴于汇价于21和51周均线下方交投走低,美元/日元较长线仍处于看跌趋势:

来源: TradingView, GAIN Capital

放大到日线图,我们可以看到货币对缓慢但稳定跌势的更多细节。自3月底以来,汇价几乎完全受制于250点的下降通道内部,短线反弹至区间顶部为空头提供了潜在卖出机会,而探入该通道底部则是了结获利的合理区域:

来源: TradingView, GAIN Capital

后市来看,只要看跌通道保持完好,阻力最小的路径仍为下行。从这个角度来看,读者可能考虑在汇价反弹攻向目前104.50附近通道顶部时的做空机会,随着第一季度的推进,汇价或下跌探向新冠病毒大流行低点101.00,心理支撑位100.00,甚至99.50附近7年低点。

若升穿下跌趋势通道,或打开更强劲回撤的大门,多头目标或锁定分别位于105.50和107.00附近的11月和8月高点。